Каждый человек, нуждающийся в денежных средствах, хочет получить ссуду и при этом сэкономить значительную сумму денег. Есть ли возможность рассчитывать на снижение ставки, если кредит еще не взят, или, в случае, когда клиент уже начал им пользоваться? Какие способы для этого существуют? Рассмотрим, как снизить ставку по кредиту и сделать это комфортно.

Есть три практических случая, когда может потребоваться изменение условий в пользу заемщика:

- финансовые трудности, при которых сокращение кредитной нагрузки упростило бы процесс внесения выплат;

- изменение экономики в стране, давшее возможность взять ссуду по низкой ставке, в то время как была договоренность с банком о другой, более высокой планке;

- жажда справедливости, ведь часто заемщики не видят смысла платить много, когда можно сократить расходы из собственного бюджета.

Можно ли снизить размер этого процента? Однозначно, можно. И мы рассмотрим – как именно.

Есть несколько способов, которые помогут снизить процентную ставку по кредиту

Снижение процента, если кредит уже используется заемщиком

Если «посчастливилось» взять заем, и ставка по нему не устраивает, имеет смысл рассмотреть следующие варианты ее снижения.

Рефинансирование кредита

Обладателям завидной репутации по прежним кредитам и высокого уровня платежеспособности вполне доступно использование конкуренции между финансовыми организациями и переоформление ссуды, которое повлечет за собой заметное уменьшение переплат. Впрочем, рефинансировать заем можно и в том банке, в который клиент обращался за ним ранее. Данная процедура представляет собой получение новой ссуды по меньшей ставке в целях компенсации существующего займа. Однако в процессе обращения в другие финансовые организации в целях переоформления ссуды необходимо принять во внимание несколько моментов.

Не стоит сообщать представителям новоиспеченного банка-партнера о том, что стремление к рефинансированию обусловлено проблемами с деньгами и есть желание сэкономить. Избегайте навязывания услуг, которые не нужны и якобы являются «добровольными». Это относится к страховому полису, платному обслуживанию счета и прочим расходам, которые сведут выгоду от рефинансирования к нулю.

Прежде чем решиться на проведение этого мероприятия, необходимо провести сравнение не только процентных ставок и полной кредитной стоимости, но и расчетной величины процентов.

Реструктуризация долгового обязательства

Еще один способ, как снизить процентную ставку по кредиту – реструктуризация. Т. е. заемщик вправе совершить попытки экономии процентов без необходимости обращения в другую организацию. Если оформление займа происходило невыгодно, а потом банк резко смягчил политику по отношению к заемщикам, то клиент вправе просить о реструктуризации долга и получении более выгодных условий кредитования. Традиционно финансовые организации понимают, что клиент может пойти кредитоваться к их конкурентам.

Рефинансирование и реструктуризация, часто используются для снижения процентной ставки по кредиту

Досрочное возмещение долга банковской инстанции

Наиболее простой и выгодный вариант экономии на ссуде – ее заблаговременное погашение в полном или частичном размере. Это приведет к сокращению базы и к снижению общего числа платежей. Измененный закон гласит о возможности погашения кредита по истечении двухнедельного периода с момента его получения. Помимо этого, гражданин может осуществить такие мероприятия без предварительного сообщения о них кредитору.

Как сократить ставку по кредиту, если ссуда еще не получена

Если потенциальный заемщик только собирается обратиться в банковскую организацию за займом, можно также рассчитывать на небольшие проценты. Для этого можно воспользоваться несколькими способами.

Предоставление расширенного пакета документов

Чем больше документов будет собрано клиентом, тем меньше сомнений будет у банка в плане его платежеспособности и благонадежности. Ведь рисковые факторы невозврата сократятся, и банк сможет пойти на уступки в виде лояльных условий по ставкам и прочим требованиям. В качестве вспомогательных документов, которые «подтолкнут» потенциального кредитора к принятию решения в пользу клиентской стороны, выступают документы о владении машиной, дорогостоящими активами, недвижимостью, данные о дополнительных доходах, дипломы.

Приобретение страхового полиса на разные случаи

Застраховать можно все, что угодно – собственную жизнь, фактор работоспособности, приобретаемое в кредит имущество. И хотя покупка страховки в процессе составления договора по кредиту не является обязательной, многие финансовые учреждения рекомендуют приобрести ее. Тем более, что это позволит снизить переплату.

Привлечение посторонних лиц-поручителей

Привлечение потенциальным заемщиком поручителей – однозначная гарантия того, что выплаты по ссуде будут внесены своевременно и в полном размере. Цель – документальное подтверждение обслуживания займа в случае, если основной заемщик вдруг уклонится от своих обязанностей. Некоторые финансовые структуры ограничивают круг клиентов, которые могут выступать в роли поручителей. Более того, к ним предъявляются те же требования, что и к основным заемщикам.

Привлечение поручителей может поспособствовать снижению процентной ставки по кредиту

Присутствие положительной репутации по кредитам

Если вы рассматриваете, как уменьшить совокупную сумму платежей с минимальными потерями для себя, следует обратить внимание на кредитную историю. Она дает потенциальному кредитору информацию о финансовой дисциплине, платежеспособности, уровне ответственности заемщика. Если репутация чиста, т. е. если просрочки и невыплаты по прежним кредитам отсутствовали, кандидат получит не только оперативный положительный ответ, но и выгодные условия.

Использование специальных программ комплексного обслуживания

Еще один способ пользоваться деньгами и платить меньше – применение программ комплексного обслуживания. Задача потенциального заемщика в этом случае сводится к тому, чтобы стать важным и почитаемым клиентом, регулярно обращающимся за различными услугами. Так что все мероприятия могут перерасти в выгодные взаимоотношения между сторонами. Рассчитывая на перспективные отношения, банк сможет предоставить деньги на льготных условиях, включающих в себя снижение процентных величин.

Акции и специальные бонусные программы

Банковские институты нередко проводят многочисленные акции, в рамках которых предлагается взять кредит по сниженной процентной ставке или с облегченным набором требований. Поэтому, если клиент находится в поиске дельных предложений, следует отслеживать новые возможности и пользоваться ими в полной мере. Также большинство кредитных учреждений занимается разработкой специальных программ для определенных категорий граждан. Например, к ним относятся военные, пенсионеры, учителя, бюджетники.

Теперь ответ на вопрос, как понизить ставку, рассмотрен, и можно отметить, что есть большое количество способов сделать это. Выбор конкретного варианта – исключительно решение потребителя, которое будет зависеть от множества факторов, в том числе от личных предпочтений.

Вконтакте

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Для работы анкеты необходимо включить JavaScript в настройках браузера

Еще несколько лет назад банки завлекали предложениями кредитов под 16-18% годовых и это были самые низкие значения, тогда как итоговая ставка, установленная на основании данных клиента, могла достигать 25-30% в год. В 2017 году минимальный годовой процент снизился до 12-14%, тем самым вызывая вопрос у многих заемщиков о том, возможно ли снизить проценты по кредиту?

Что влияет на ставки по кредиту

- С начала года наблюдается снижение годовой ставки, в первую очередь, это связано со снижением ключевой ставки Центрального Банка и ставки рефинансирования . Именно значение этих параметров берется за основу новой ставки в каждом банке. Ниже этих пределов годовая стоимость кредита не опустится, так как под эти проценты многие банки берут деньги в долг у государства.

- Следующие составляющие кредитной ставки можно отнести к производственным: затраты на оплату труда, содержание помещений, а также амортизационные отчисления .

- Факторы риска оказывают негативное влияние на формирование политики кредитования. Чем больше просрочек, судебных издержек у банка , тем больше средств ему необходимо для покрытия этих расходов.

- Последний, в списке, но не по значимости, параметр – желаемая прибыль . Если крупные банки могут довольствоваться небольшой наценкой за счет масштаба, то небольшие банки вынуждены завышать ставки для получения плановых показателей.

Все вышеперечисленные параметры участвуют в формировании минимального и максимального значения ставок в зависимости от кредитных продуктов.

Исследование зависимости цен на рынке недвижимости от ипотечных ставок

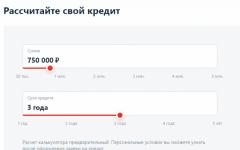

Для заемщика годовой процент визуально зависит от параметров кредита:

- срок (чем дольше срок, на который заключен договор, тем меньше будет ставка);

- сумма (аналогичная ситуация, как и со сроком).

Выполнение дополнительных условий для снижения ставки

При оформлении кредита банк предлагает клиенту процентную ставку на основании анализа его данных. Обычно предложенную ставку можно снизить, если выполнить все необходимые требования банка. Сделать это нужно до заполнения заявки, в противном случае придется ждать несколько месяцев, пока решение будет аннулировано.

Оговоримся, что снижение ставки возможно только до ее минимального значения в зависимости от потребительской программы.

Снижение процентной ставки по кредиту возможно, если:

Специальные предложения и акции

Наибольшее количество специальных программ распространено в ипотечном кредитовании, например, ипотека для молодой семьи, военных, молодых специалистов или с государственной поддержкой. Достаточно соответствовать требованиям кредитного продукта и уже можно рассчитывать на облегченные условия оплаты.

Несколько раз в год банки проводят акции, которые направлены на увеличение продаж финансовых услуг. В интернете можно увидеть много рекламы, например, Сбербанк снизил ставки по кредитам или Россельхозбанк установил самую низкую ставку – 11,5% . Да, действительно данные банки предлагают улучшенные условия кредитования, но это касается только новых договоров, проценты по существующим кредитам остались на прежнем уровне.

К специальным предложениям также относят программы рефинансирования имеющейся задолженности. С помощью этих кредитных продуктов можно перекредитовать открытые кредиты. Годовая ставка по ним обычно ниже, чем в стандартных условиях на несколько пунктов. Но чтобы получить такой кредит, нужно иметь положительную динамику платежей минимум за полгода и отсутствие просрочек.

Заёмщики, получающие заработную плату на карту банка, в который они обратились за кредитом, могут рассчитывать на льготные условия кредитования. Почему так происходит? Уровень кредитного риска у зарплатных клиентов ниже, чем у заёмщиков «с улицы». Банк без справок знает размер их дохода, может проанализировать, как меняется зарплата, а, следовательно, и платёжеспособность.

Если зарплатный банк клиента не предлагает льготные условия кредитования, то можно легко сменить кредитную организацию на ту, что предлагает. В конце 2014 года вступили в силу поправки в Трудовой кодекс РФ, отменяющие «зарплатное рабство». Россияне могут сами выбирать банк для перечисления ежемесячной платы за свою работу. Мы уже писали, . Но использовать такой метод снижения ставки целесообразнее при крупных суммах кредита на долгий срок.

Скидки для зарплатных клиентов в крупнейших банках по объёму розничных кредитов

| № | Банк | На сколько будет ниже ставка |

| 1 | от 2% | |

| 2 | от 0,5 до 8% | |

| 3 | 5,85% | |

| 4 | 0,5% | |

| 5 | от 2 до 8% | |

| 6 | до 7,6% | |

| 7 | от 2 до 9,5% | |

| 8 | до 4,9% | |

| 9 | от 2 до 5% | |

| 10 | от 2% |

2. Занять больше денег, чем надо

Стоимость кредита в большей степени зависит от суммы кредита и в меньшей – от уровня дохода клиента, то есть его платёжеспособности. «В нашем банке на ставку влияет только сумма, нас к этому, собственно, обязывает регулятор, поэтому такая ситуация складывается и в целом на рынке, – рассказывает директор департамента нецелевого кредитования и кредитных карт Оксана Черненко. – А доход не влияет. Хотя косвенная связь всё равно прослеживается, потому что доход влияет на сумму кредита, который в свою очередь влияет на уровень ставки».

Поэтому, по словам эксперта, чтобы получить низкую ставку, лучше оформлять большую сумму на больший срок. Чем меньше эти параметры, тем более рисковым считается кредит и ставка будет выше.

Если посмотреть на за первый квартал 2016 года, самые выгодные кредиты в размере от 300 тыс. рублей, самые невыгодные – до 30 тыс. рублей.

| № | Сумма кредита и срок | Средняя ставка |

| 1 | свыше 300 тыс. рублей на срок до года | 18,66% |

| 2 | свыше 300 тыс. рублей более чем на один год | 19,82% |

| 3 | от 100 тыс. рублей до 300 тыс. на срок до года | 21,96% |

| 4 | от 100 тыс. рублей до 300 тыс. более чем на один год | 22,19% |

| 5 | от 30 тыс. рублей до 100 тыс. более чем на один год | 23,39% |

| 6 | от 30 тыс. рублей до 100 тыс. на срок до года | 24,37% |

| 7 | до 30 тыс. рублей более чем на один год | 25,07% |

| 8 | до 30 тыс. рублей на срок до года | 34,61% |

Предположим, что заёмщику нужны 30 тыс. рублей, вернуть их он сможет за полгода. Ставка для него составит около 34,6%, размер переплаты 3 118 рублей. А если бы он занимал у банка 100 тыс. рублей на один год, то мог бы рассчитывать на ставку в размере 24,4%. «Ненужные» 70 тыс. рублей легко вместе с первым платежом по кредиту. В таком случае стоимость кредита составит уже 2 889 рублей (срок сократится до 4 месяцев).

3. Привести с собой поручителя

Наличие человека, способного поручиться за платёжеспособность заёмщика – тоже способно влиять на стоимость кредита. Ведь для банка это значит, что если клиент перестанет платить, то его обязательства можно будет переложить на поручителя, то есть заставить его платить за должника. Это очень рискованно, немудрено, что очереди из поручителей за заёмщиком никогда не выстраиваются. Легче всего привлечь для этих целей супругу/супруга.

Ставки по кредитам без обеспечения на 1-2 п.п. выше, чем по нецелевым кредитам с поручителем.

4. Обратиться в банк, в котором ранее был оформлен кредит

Клиент, который уже занимал у банка и вернул деньги без просрочки – идеальный кандидат на получение кредита. Проверенному заёмщику банки готовы снизить ставку на пару пунктов от стандартной. Для них могут быть даже уже подготовлены предодобренные кредиты на специальных условиях. Как правило, информация о персональном предложении поступает по SMS или на адрес электронной почты.

5. Купить страховку

Заключение договора страхования жизни и трудоспособности заёмщика является добровольной услугой. Банк не имеет право отказать в выдаче кредита клиенту, потому что он не застрахован. Но заёмщики, которые согласились на программу страхования – вызывают у банка больше доверия, поэтому им выдают кредиты, стоимость которых на 2-3 процентных пункта ниже.

С одной стороны, страховка снижает стоимость кредита, с другой – за неё тоже придётся платить. И тут встаёт вопрос, что дешевле? Полис стоит в среднем 0,2-0,4% в месяц от суммы кредита.

Представим, что один кредит в размере 200 тыс. рублей оформляется на 2 года по ставке 19,9% годовых, страховка стоит 0,2% от суммы платежа ежемесячно. Переплата в такой ситуации составит 44 065 рубля, а плата за годовую страховку – 9 600 рублей. В общей сложности заёмщик заплатит 53 665 рублей.

Теперь представим, что схожий кредит, но без покупки полиса, оформляется по ставке 23,9%, что на 4 п.п. выше, чем со страховкой. Размер переплаты составит 53 542 рубля, экономия на отсутствии полиса – 123 рубля. Если размер скидки по процентам будет меньше 4 п.п., то экономия на отсутствии полиса будет ещё существеннее.

Но это правило перестанет действовать, если разница в ставках для заёмщиков со страховой защитой и без неё перешагнёт за 5 процентных пунктов, тогда всё же выгоднее будет оформить страховку. Так, если ставка по кредиту составит 24,9% вместо 23,9%, то размер переплаты вырастет до 55 943 рублей.

Страховку не стоит использовать как способ сэкономить на ставке по кредиту, но при получении крупного займа она будет полезна как защитный механизм на случай финансовых проблем.

Одновременно использовать все пять способов за раз, то есть получить скидку за каждый выполненный пункт, у заёмщика не получится. Мы советуем выбрать от 1 до 3 самых удобных именно для вас вариантов. Например, прийти в зарплатный банк с поручителем или попросить большую сумму в банке, в котором уже занимал, и сэкономить на этом до 10 п.п.

Как уменьшить процент по кредиту в Сбербанке — это вопрос, который по-прежнему интересует рядовых граждан. В выборе той или иной программы кредитования для заемщика определяющим критерием является размер ставки. Что влияет на ее формирование, и как реально уменьшить проценты по кредиту в главном банке страны, рассмотрим ниже.

По традиции большее доверие у граждан вызывают кредитные организации, имеющие государственную поддержку. По этой причине особой популярностью пользуются предложения Сбербанка, установившего на сегодня достаточно низкий уровень процентов, предоставляя своим клиентам дополнительные возможности по их снижению.

Как формируется процентная ставка

Понижение процентной ставки по кредиту в Сбербанке обусловлено многими обстоятельствами. Как происходит этот процесс можно понять, разобравшись с механизмом формирования кредитного процента.

Многие граждане очень сильно заблуждаются, считая, что величина процентов зависит только от желания самого кредитора. На самом деле, на этот процесс влияет множество факторов, и некоторые из них не зависят от политики банка.

- Независимые факторы . Главным из них является размер ставки рефинансирования ЦБ РФ: с ее падением кредиты дешевеют, а с ростом – дорожают. Сюда же можно отнести и установленное законом обязательное страхование и необходимость кредитору платить налоги. На эти критерии ни банк, ни заемщик не в силе воздействовать.

- Пассивные факторы . Они во многом зависят от уровня инфляции в стране, доходов граждан, конкурентоспособности кредитора, размеров его активов и баланса. Сильная конкуренция среди банков идет на пользу потребителям и не позволяет необдуманно увеличивать проценты.

- Коммерческая составляющая . Как все коммерческие структуры, банковские учреждения нацелены на получение прибыли. И они имеют свои определенные коммерческие расходы – стоимость аренды и коммунальных услуг, оплату сотрудников, предполагаемый риск убытков и другое.

- Клиентский фактор . Если все предыдущие составляющие формирования процентов никоим образом не зависят от самого заемщика, то на этот полностью влияют его индивидуальные качества. К ним относятся: личные данные заемщика, его возраст и семейное положение, финансовые возможности и уровень доходов, личное имущество, рабочий стаж и место работы, к какой группе риска относится и состояние кредитной истории. Чем лучше эти показатели, тем охотнее банк идет на снижение процентов.

Как еще можно уменьшить процент по кредиту в Сбербанке? Такие возможности есть, и они следуют из выше описанного механизма. Они следующие:

Как еще можно уменьшить процент по кредиту в Сбербанке? Такие возможности есть, и они следуют из выше описанного механизма. Они следующие:

- Идеальная кредитная история. Поскольку потребительские кредиты возможны с положительной кредитной историей, то оптимально у будущего заемщика на момент подачи заявления закрытые кредиты должны быть без задержек. Как ни странно, но полное отсутствие кредитной истории, наоборот, может увеличить ставку. Такой клиент – «темное пятно» для кредитора.

- Участие в зарплатном проекте положительно влияет на шанс получить выгодные условия по займу: не потребуется предъявлять справку о доходах и убеждать кредитора в своей платежеспособности. Поэтому у банка риск не возврата денег минимальный, и он снижает ставку. Такие же оптимистичные шансы и для пенсионеров, оформивших пенсию в Сбербанке.

- Привлечение поручителей или предоставление имущества в залог.

Под какие кредиты Сбербанк снизил ставку

2017 год ознаменовался снижением ставок по нескольким видам кредитов. Сегодня кредитная организация снизила ставки по многим потребительским кредитам на 4%. Для займов под поручительство она составляет минимум 12,9 %, а без обеспечения – 13,9%, что означает снижение на 1-2%. Намного существеннее подешевеют займы для определенных категорий граждан – военнослужащих, участвующих в накопительно-ипотечной программе (на 2%), и владельцев личного подсобного хозяйства (на 3 %). Для расширения клиентской базы кредитная организация предусмотрела снижение на 4-9% для тех, кто решил рефинансировать займы с чужих банков. Их цена составит 13,9-14,9%.

2017 год ознаменовался снижением ставок по нескольким видам кредитов. Сегодня кредитная организация снизила ставки по многим потребительским кредитам на 4%. Для займов под поручительство она составляет минимум 12,9 %, а без обеспечения – 13,9%, что означает снижение на 1-2%. Намного существеннее подешевеют займы для определенных категорий граждан – военнослужащих, участвующих в накопительно-ипотечной программе (на 2%), и владельцев личного подсобного хозяйства (на 3 %). Для расширения клиентской базы кредитная организация предусмотрела снижение на 4-9% для тех, кто решил рефинансировать займы с чужих банков. Их цена составит 13,9-14,9%.

Но при всем при этом политика банка остается прежней: для каждой категории предусматривается индивидуальный подход при определении ставки и зависит не только от категории претендента, но и его платежеспособности и надежности.

Как переоформить кредит в Сбербанке под меньший процент

Если возникает необходимость переоформить уже имеющийся кредит в Сбербанке под меньший процент, то существует один выход – заключить договор по рефинансированию. Тем более, в этом году банк предоставил льготные условия для этой процедуры. Она подразумевает закрытие ссуд у других кредиторов с последующим оформлением нового займа. Особенно это выгодно для тех, у кого на руках несколько ссуд с высокими процентами.

Что для этого нужно

Для этого потребуется обратиться в любое отделение Сбербанка и заполнить соответствующую анкету. При себе необходимо иметь следующие документы:

- паспорт с отметкой о регистрации;

- договоры предыдущих займов;

- справка о погашении и отсутствии просрочек;

- трудовая книжка;

- для мужчин моложе 27 лет – военный билет;

- свидетельства о браке и рождении детей.

Чтобы увеличить свои шансы на одобрение, претенденту необходимо иметь хорошую кредитную историю и достаточный уровень доходов. Чем больше положительной информации будет предоставлено, тем больше вероятность получения более низкого процента и более длительного кредитного срока.

Чтобы увеличить свои шансы на одобрение, претенденту необходимо иметь хорошую кредитную историю и достаточный уровень доходов. Чем больше положительной информации будет предоставлено, тем больше вероятность получения более низкого процента и более длительного кредитного срока.

Условия

Рефинансирование предоставляется на таких условиях:

- минимальная сумма займа – 15 тыс. руб., максимальная – 3 млн. руб.;

- срок – 3 мес. – 5 лет;

- не потребуется обеспечение;

- отсутствие комиссии.

В чем выгода

Выгода банка и заемщика в перекредитовании обоюдная. Учреждение увеличивает свою клиентскую базу, а заемщик решает собственные проблемы:

Выгода банка и заемщика в перекредитовании обоюдная. Учреждение увеличивает свою клиентскую базу, а заемщик решает собственные проблемы:

- уменьшает ежемесячные платежи;

- получает более удобный вариант погашения – вместо нескольких займов у него остается только один;

- для владельцев автокредита имеется возможность снять обременение с автомобиля;

- получить средства на любые цели.

Заключение

Любой желающий может воспользоваться предоставленными способами уменьшения процентной ставки по кредиту в Сбербанке. Лучше всего это предусмотреть до обращения в банковское учреждение и серьезно подготовится к этому – подтвердить свою платежеспособность обширным пакетом документов и статус зарплатного клиента или предоставить в залог собственное имущество. В этом случае риск кредитной организации сводится к минимуму, и кредитозаемщику будут предложены самые минимальные проценты. В конечном итоге это благотворно влияет на самого заемщика, исправно погашающего задолженность. Если же у заемщика появляется желание уменьшить свои ежемесячные платежи, то существует еще ряд вариантов, позволяющих это сделать. И один из них – рефинансирование имеющихся займов.